物联网的三个核心环节在于零部件、整机和内容及运维服务,生态圈的投资机会主要在两类公司:一类是采用硬件、软件和服务一体化商业模式的公司,一类是具有新型硬件核心元器件能力的公司。

核心观点

物联网产业具有互联网属性:

1) 苹果、谷歌和小米等巨头用互联网模式打造物联网生态圈。

2)物联网硬件的成长具有爆发性:渗透率增长将快于智能手机等传统硬件,人均需求量也从一个增加至 多个;物联网硬件具有社交属性,呈现病毒式增长;

3)物联网给硬件、保险、安防等多个行业带来全新盈利模式,补贴拉动下游需求。

传统PE估值方法失效,小米30倍以上PE引领硬件估值方法:

1)硬件价值构成:从单一售卖硬件获得现金流,到后续通过内容和服务获得持续现金流的模式;

2)估值方法从硬件销量和单价,到用户数和APRU值的转变,小米 30倍以上PE高估值体现了硬件入口和生态系统的价值;

3)一级市场给硬件+软件+服务企业估值高;4)整机价值传递至零部件,多个上游零部件厂商也获得 一级市场和行业巨头认可。

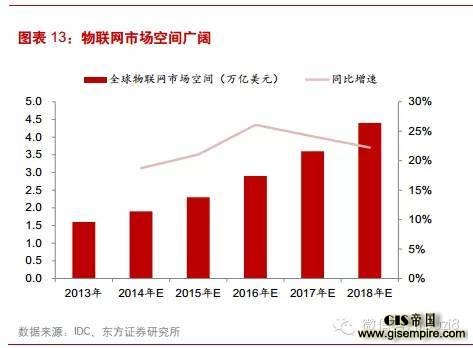

物联网硬件市场空间大,细分领域商业模式各不相同:物联网市场空间到2018年将达到4.4万亿美元,CAGR22%。细分领域商业模式:

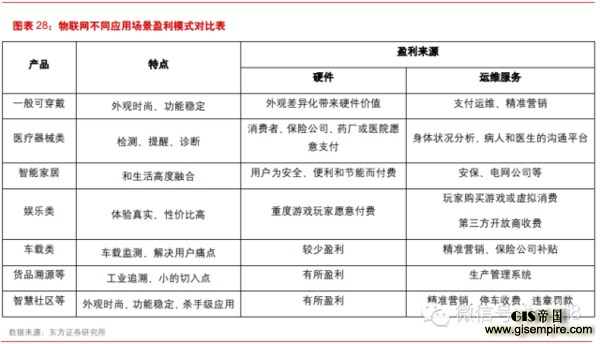

1)一般消费类具有时尚行业特质,硬件和运维服务可以实现盈利;

2) 医疗器械类可以从病患、医生、医院、药厂和保险公司多方获得盈利;

3)智能家居类可以通过硬件直接盈利、硬件及运维服务和平台收费三种方式盈利;

4)游戏 类的硬件和虚拟消费均可获得收入;

5)车载类则通过精准营销和保险公司补贴来获利;

6)智慧社区、工业追溯等也各具不同盈利模式。

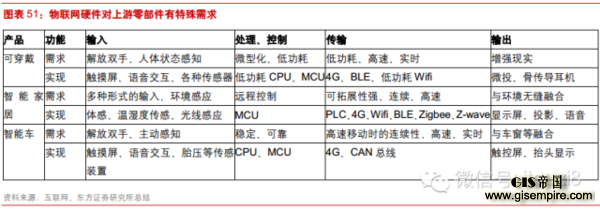

核心零部件需求特殊:不同的硬件满足用户的不同需求,因而也需要不同的核心元器件,物联网硬件对低功耗、微型化、数据采集、连接性等具有很高的要求,也因此催生了对上游MCU、SiP、FPC、蓝牙、MEMS、光声学、NFC等显著需求。

物联网硬件具有互联网行业特性

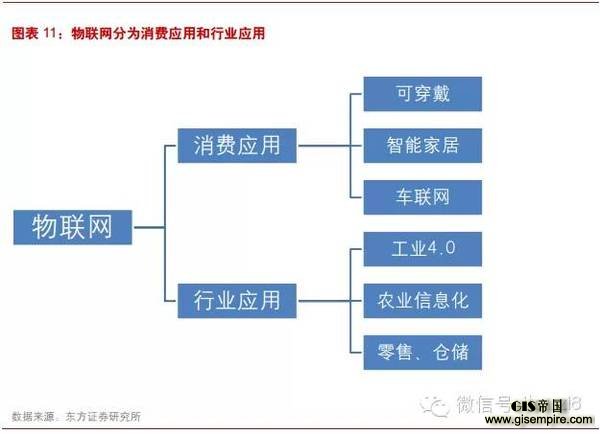

物联网将是智能手机之后,电子和整个科技行业的下一个增长动力。物联网包括可穿戴、智能家居、车载电子产品等多个门类,并应用在各种不同领域。

苹果手表将在2、3月发布,小米等正在智能家居领域持续布局和投资,物联网行业正迎来投资大机遇。

1.1各巨头用互联网模式打造物联网生态圈

物联网考验公司在硬件供应链、用户基础和平台运营服务等多方面的综合竞争力。

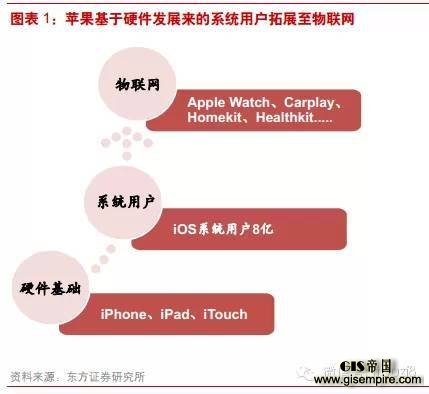

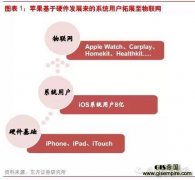

1.1.1苹果基于硬件发展来的系统用户拓展至物联网

苹果的商业模式就是从布局硬件起步,打造软硬件生态系统,并获得广泛的iOS系统用户,再基于已推广的iOS系统拓展至物联网产业链。

软硬件生态系统完善:无 论是iPhone、iPod、iTouch还是iPad,苹果的硬件产品一直受到广大消费者的追捧,苹果拥有卓越的硬件供应链管理能力,能够打造产品的相 关产业链,并且对产业链的掌控能力强。此外,苹果通过iTunes和AppStore打造了最完善的软硬件一体化的生态系统。

iOS系统用户基础优质:由于苹果的iOS系统流畅并且由于封闭而能够保障安全性,iOS用户数在今年6月已超过8亿人。

基于硬件定标准做平台:在 优质用户的基础上,苹果开发智能硬件,但盈利模式不限于销售硬件,苹果拓展的商业模式是基于智能硬件定标准、做平台、获数据。例如苹果基于iPhone推 广CarPlay,基于AppleWatch推广HealthKit。苹果开拓智能家居的市场模式是搭建平台,吸引霍尼韦尔、飞利浦、海尔等各厂商的智能 家居硬件接入和控制HomeKit平台。

1.1.2谷歌从数据走向硬件颠覆性强

谷歌的核心竞争力在于其数据能力,庞大的数据中心和先进的数据处理能力是其它公司难以比拟的。此外谷歌更是通过XLab前瞻性地布局很多颠覆性的技术。

谷 歌从软件走向硬件的路并不平坦,最初通过自主研发推广GoogleGlass以及多种智能家居产品,如智能电表平台、GoogleTV、NexusQ、 andriod@home等。此后,谷歌开始收购智能硬件公司,例如2014年初以32亿美元收购智能恒温器、智能火警公司Nest,此后又以5.5亿美 元价格收购了家庭摄像头提供商Dropcam。这两家均以容易被消费者接受的智能单品作为智能家居切入点,而谷歌也能够帮助Nest和Dropcam更好 地挖掘数据价值,双方实现优势互补。

1.1.3小米积极布局物联网生态圈

小米是智能硬件领域快速崛起的典型案例,其快速发展得益于强大的互联网思维,定位发烧友手机并形成了独特的粉丝文化,发展路径也从供应链到渠道再到云服务。而在各大巨头布局IOT方向后,小米不甘落后积极跟进。

小米发展物联网硬件的商业模式是与有潜力的创业公司进行战略合作,以投资式拓展为主。小米计划在5年内投资100家复制小米模式的公司,实现快速布局物联网产业链的目标。目前小米已经布局了智能手环、智能插座、空气净化器、智能家居等。小米在2014年底融资11亿美元,巨大的现金储备有利于加速其在生态圈的投资。

1.2物联网硬件的成长具有爆发性

物联网硬件大大增加了人均需求量:智能手机整合MP3、相机等多个产品,是替代需求。而物联网硬件并不替代现有硬件产品,是为个人健康到家庭、汽车乃至城市提供智能化生活的产品,是新增需求。

过去的硬件产品人均拥有量较少,例如:台式电脑是多人共享,手机是每人拥有一个,而新型智能硬件由于功能更专业、产品更细分、营销更精准,每人将拥有多个产品,包括手表、手环、血压检测、心率监测等各种智能硬件。

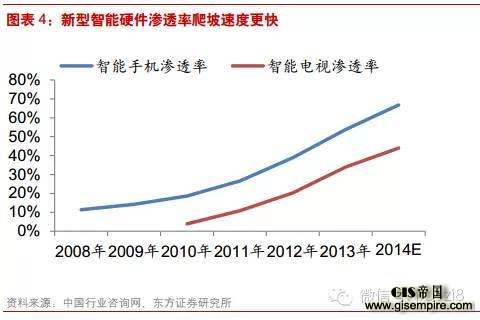

物联网硬件渗透率加快:新 一代硬件渗透率增长往往快于前一代硬件产品,PC从量产到普及用了20多年,智能手机用了7年,平板电脑仅仅用了3年。得益于通信技术和智能手机渗透率的 提高,物联网硬件更是“站在巨人的肩膀”上发展,在用户已经被智能手机“教育”后,消费者普遍具有移动互联网思维,依赖并渴望更加智能化的生活。因此新型 智能硬件的渗透速度要比最先崛起的智能手机速度更快。

以消费者更换速度较慢的电视为例,智能电视自2010年最初推广开始,4年时间渗透率就达到了30%以上,而更换频率较快的智能手机也花费5年时间才使得渗透率达到30%以上。

物联网硬件具有社交属性:在 移动互联时代,具有社交属性的产品呈病毒式爆发增长。人类的社交需求催生了QQ、微信、Facebook、甚至是弹幕的火爆,微信的用户数量已经超过3亿 人。根据Global web index统计数据,44%的人平均每天花费在网络上的时间超过1小时,甚至有18%的人超过3小时。

而不少物联网硬件均基于或具备社交功能,例如智能手环Jawbone可以分享个人的健康监测结果,世纪佳缘的婚恋智能手环基于社交需求发展,车联网企业上海语境汽车信息也是基于司机的社交需求而发展。

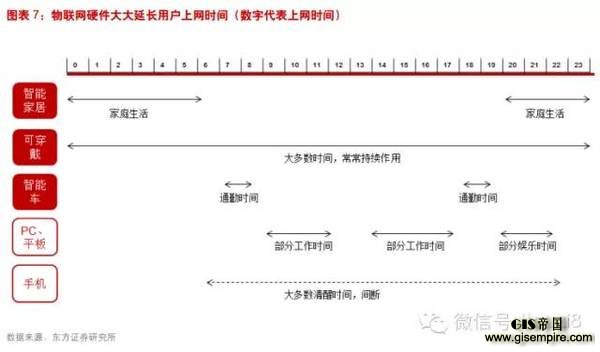

物联网硬件延长上网时间,拓展盈利模式:PC让用户开始享受互联网的服务,智能手机带来了移动互联网服务,利用了碎片化时间,并实现了大众点评等O2O商业模式。物联网更是根据使用场景的不同,提供不同的上网服务,大大延长了上网时间,并实现更为丰富的商业模式,拓展了产业链上企业的盈利来源。

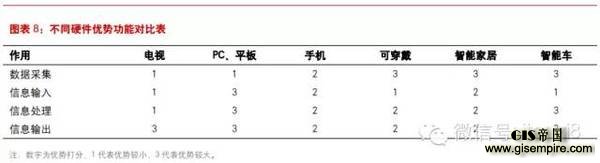

不同硬件载体对用户有不同作用,例如:大屏幕的电视在输出画面方面有很大优势,PC凭借鼠标、键盘和强大的处理器擅长输入和处理复杂信息,而配置大量传感器的可穿戴和智能家居设备则在数据采集方面具有很大优势。

不同商业模式对硬件有不同的需求,如:广告效果与屏幕尺寸有很大关系,可穿戴、智能车等硬件获取的大量数据在医疗、保险等行业有巨大的价值,因而产生全新的商业模式。

具体到产业链的各个环节,PC和功能手机产业链盈利模式较为单一,除了PC的内容及运维服务环节的互联网公司外,其它环节都采用直接收费,直接获取利润的方 式。智能手机和平板电脑产业链中,谷歌创新地把安卓操作系统免费给手机厂商采用。这些传统产业链中,内容及运维服务环节基本是靠广告来盈利。

从历史来看,产业链上的强势环节可能会通过补贴来推动行业发展,比如:电信运营商常常通过补贴来吸引带来持续月租费的用户。物联网产业链具有医疗、保险、支 付等多种盈利模式,医疗机构、保险公司、银行等都可能成为硬件补贴提供方,大样本数据采集的需求更是让相关方产生补贴的动力。

1.3物联网硬件市场空间广阔

物联网硬件包括可穿戴设备(智能手表、智能手环、颈环和移动医疗设备)、智能家居,车联网和工业及智慧城市等。

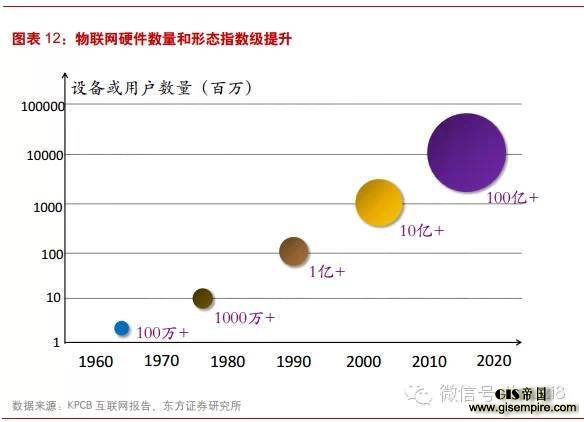

物联网硬件的数量和形态也以指数级提升,从PC时代的亿级到智能手机、平板电脑的十亿级向物联网硬件的百亿级迈进。

物联网的市场空间非常大,根据IDC数据,2013年全球物联网的市场空间近1.6万亿美元,到2018年可增至4.4万亿,年复合增长率为22%。到2020年,物联网装置数量可以达到250亿个。

在物联网中,可穿戴是今年的一大投资热点。根据ABI和BI预测,2018年可穿戴设备的出货量分别为4.85亿只和3亿只,根据BI对市场空间的测算,可穿戴式设备的平均价格是每台42美元,2018年销售额将达到每年120亿美元,CAGR达38%。

1.4苹果手表将引爆物联网硬件市场

物 联网硬件的技术储备已日益成熟,由下表可以看出多数智能硬件已具备量产条件,爆发的催化因素在于明星级产品对市场的示范效应。苹果即将在2-3月正式推出 AppleWatch手表,谷歌与时尚公司Luxottica合作的智能眼镜也有望在今年市场,物联网硬件市场将被引爆。

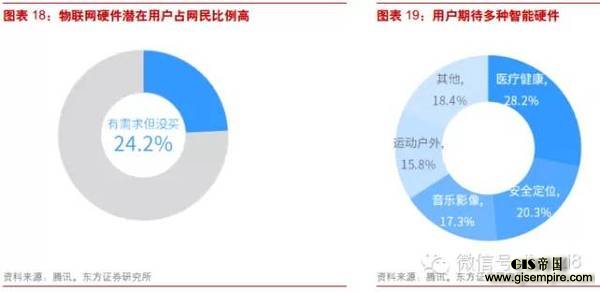

从消费者角度来看,经过近两年的用户教育,消费者对于物联网硬件也逐步接受,并且对多个领域的产品在医疗健康、安全定位等功能上产生期待。

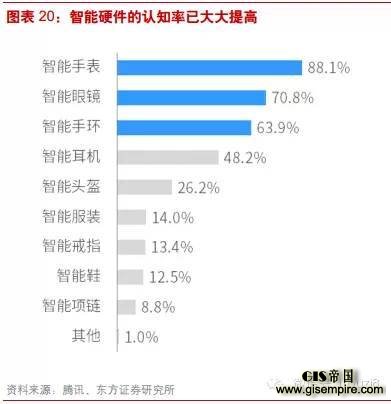

根据腾讯调查显示,消费者对新型智能硬件的认知率已大大提高,尤其是在智能手表、智能眼镜和智能手环三种产品上。

传统PE估值失效,建立物联网估值方法

2.1硬件价值构成变化:从单一现金流到后续持续现金流

传统硬件企业的估值方法按照PE倍数估值,主要基于出货量与纯硬件销售的盈利模式,而物联网硬件的商业模式如上所述已经发生变化,并不能仅仅以PE作为参考估值方法,更应注重硬件产品所能带来的后续持续性的现金流。

物联网硬件的销售和盈利包含多个阶段:

第一阶段:以硬件销售为中心,发展关键在于品牌与渠道的建立;

第二阶段:从硬件销售到软件应用的延伸,发展关键在于捕捉用户需求;

第三阶段:建立生态圈,实现从软件应用向平台的跨越,以大数据为核心的盈利模式是关键。

第一阶段的硬件盈利并非核心,后续的软件和平台、大数据应用是核心的盈利阶段,因此评估智能硬件的价值需要着眼于未来。

2.2估值方法变化:从硬件销量和单价到用户数和APRU值

物联网硬件具有互联网特性,纯硬件售卖的商业模式不再适用,而要以经营用户数量和发展潜力为核心。资本市场也一样需要改变投资方法,要参考互联网行业以用户数为核心的估值模式。

互联网企业估值不以营收和利润为估值参考,Facebook是按照每个用户100美元的估值进行计算,所以才有了两千多亿的市值,而苹果的每个用户近800美元,即“硬件售卖+AppStore分成”。

小米宣布完成新一轮融资,总融资额11亿美元,估值450亿美元。我们估算,小米在2013至15年的收入分别约为270、800和1400亿元,净利润分 别为34.6、60和100亿元,450亿美元的估值对应2014和15年PE分别为47和28倍,远超A股电子公司普遍的20倍PE。

我们认为,小米的高估值体现了硬件的入口价值和生态系统的价值。

硬件的入口价值:互联网公司纷纷想打造微信等超级应用,来做为绑定用户的入口,硬件入口的黏性强,价值高。小米MIUI用户数目前可能已经近亿(包括上千万 刷机的用户),且以平均每天20万用户的速度增长。按照2015年小米手机销量1.2亿只的测算,2015年用户数有望翻番,达到苹果用户数量的1/3。

生态系统价值:小米将构建三层次生态系统:1)小米手机(含平板)、小米电视(含盒子)和小米路由器三大硬件核心产品线;2)MIUI及其所构建的移动互联网内容和服务生态;3)小米计划花50亿美元投资的智能硬件100家公司。

从一级市场的角度来看,VC、PE投资或者企业并购,给硬件+软件+服务型公司的估值更高,即使很多初创的智能硬件企业并未实现盈利,投资者主要从创始团队、商业模式、产品的后续盈利方式等方面考量。

2.3核心零部件同样受到一级市场的追捧

物 联网的相当一部分价值来源于运营服务,而核心零部件常常是获得后续运营服务的保障,一级市场和互联网巨头都高度重视核心零部件的投资价值。控制芯片、传感 器、通讯模块等核心零部件将随着物联网而爆发,这些核心零部件是实现智能家居控制、数据采集和单体上网的载体,也在通讯技术路线的选择等方面上处于核心地 位。Broad link获得了京东和奇虎360的投资,汉枫获得了百度的投资。

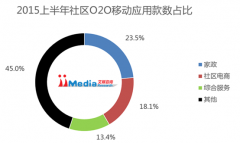

物联网的不同应用场景有不同的盈利模式

我们按照应用场景的不同,把物联网分为一般可穿戴、医疗器械类、智能家居、游戏类、车载类、货品溯源和智慧社区等七大类。不同应用场景在硬件和运维服务方面采用不同的方式,也因而带来不同的盈利模式。

3.1一般可穿戴:外观差异的硬件价值和运维价值并重

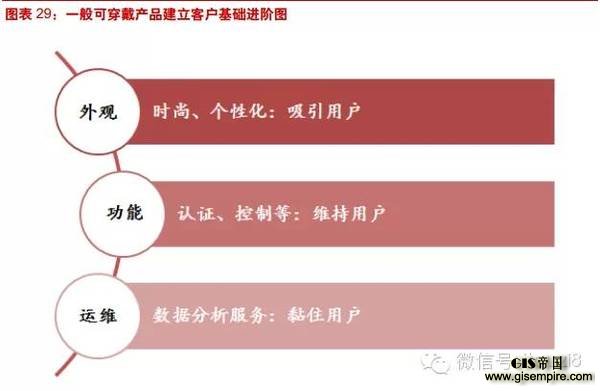

一般可穿戴硬件首先是配饰,需要先从外观吸引用户,再到功能和杀手级应用留住客户,最后是依赖运维服务来黏住客户。

外观:一般可穿戴产品戴在身体上,因而用户对其外观的时尚性有很高的要求。无论是智能手表、智能项链或是智能手环,并且由于用户的个性化需求,产品具有小批 量产、生命周期短的特点。英特尔、苹果、谷歌各大科技公司也因而纷纷与时尚品牌合作或从时尚公司招揽高管,各厂商也都纷纷不断改善产品外观,比如:国内的 果壳智能手表二代比一代产品的外观时尚很多,更符合消费者内心对于手表的预期。消费者愿意为时尚品买单,从而硬件产品也容易实现直接盈利。苹果手表的高端 版本Edition售价有望在5000美元以上,与欧米伽等高利润的奢侈品牌定位相似。

功能:产品徒有其表不能体现科技产品的价值,也只能引起小众的发烧友,必须具备实用的功能才能维持住用户群体。

我们认为,安全认证(包括支付)和控制有望成为一般消费类可穿戴产品的杀手级应用。可穿戴设备佩戴在人体,不容易遗失,大多数时候可以与用户的一一对应,因 而有望成为用户的身份证明。该用途已在果壳魔戒、小米手环等产品上有所应用,当佩戴魔戒或手环的用户靠近手机,射频信号通过线圈进行感应,自动启动安全认 证流程,完成类似于门禁卡的功能。苹果Apple Watch进一步提升安全认证的级别,以满足更高要求的认证,例如:支付等功能。

控制功能包括通过语音或点击方式使用智能手表来遥控车辆,实现开门/锁门、打开/关闭天窗、鸣喇叭、定位、震动提醒驾驶等功能。奔驰先后与谷歌以及Pebble智能手表进行合作,特斯拉也可以使用Andriod Wear智能手表控制。

运维服务将产生更大的用户粘性,并带来更大和持续的利润空间。例如:运动手环设备商可以根据用户健身数据提供收费的远程健身私教服务;设备商也可以根据所收 集的用户生活作息、消费习惯等信息,为用户提供健康咨询,或将数据提供给餐饮、零售等企业,作为商业咨询,提供精准营销。

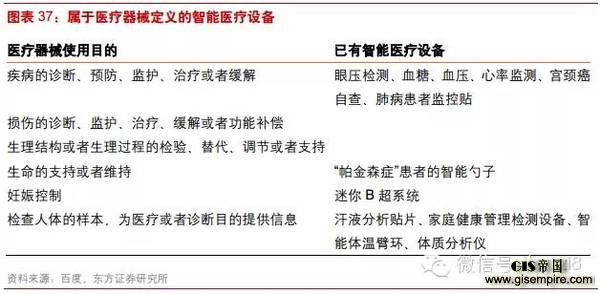

3.2医疗器械类:监测和诊断真正有用

我们所谓的医疗器械类物联网硬件能够收集人体血压、心率、血糖等健康指标。当前的智能医疗器械设备主要还集中在监测和预防阶段,最大意义在于在日常场景下的使用实现体征数据的连续采集。

因此,产品的关键在于监控数据准确,并且能够提供分析结果,真正起到警示作用,提供低成本的健康方案。

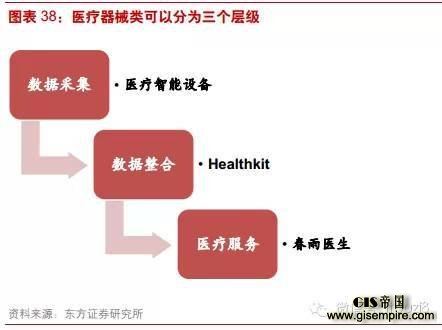

医疗器械的应用分为三个层级,最上层是数据采集,基于相关硬件;中间层是数据整合,如苹果的Healthkit和国内众多第三方数据平台;最下层是基于数据的医疗服务,例如春雨医生对接各类数据采集设备,并利用平台上的4万名医生资源,真正为用户提供分析结果和健康指导。

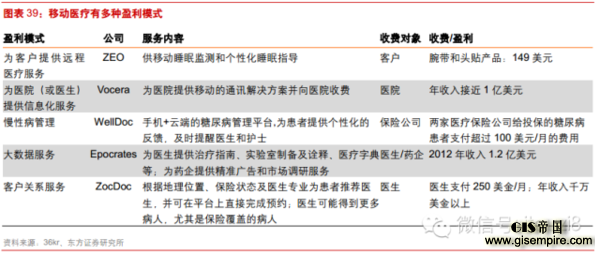

目前全球范围内移动医疗物联网已经形成了五种主要的盈利模式,如下表所示。

3.3智能家居类:和生活高度融合

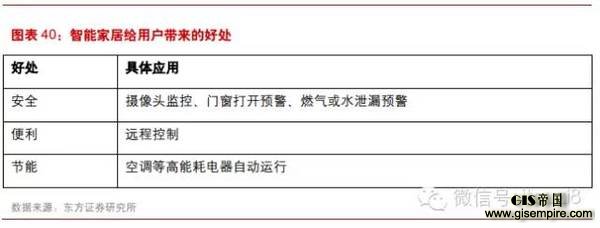

智能家居的实现形式是首先实现传统家居产品的智能化和连接功能,再通过智能家居控制系统进行统一控制。智能家居的第一阶段是实现远程控制,通过手机App等 控制家居产品。第二阶段是智能化,感应人体和环境,通过记录和学习从而实现自动调节。例如:Nest的自动调温器产品会根据用户的使用特性分析调温,自动 感应无人在家时就关闭空调等。智能家居可以给用户带来安全、便利和节能等诸多的好处。

智能家居的盈利模式分为三类:硬件直接盈利、硬件及运维服务和平台类。

硬件直接盈利通过产品的差异化收取更高的硬件费用,即厂商若能够提供更智能化、更受消费者认可的产品,则可以享受更高的溢价。例如:美菱智能冰箱的定价可以比普通冰箱高1000-2000元。房地产开发商为了实现精装房的高端定位也常常愿意给智能家居硬件买单。

硬件及运维服务的产品包括安防摄像头、智能电视等,以Dropcam为例,摄像头产品单价为149美元,7天云存储服务是每月收费9.99美元,或每年99美元,而1个月云存储服务则是月付29.95美元,或年付295美元。运维服务的盈利能力甚至高于硬件。

平台类公司收取加入平台的费用,例如:苹果推出HomeKit,其它公司产品接入HomeKit需要向苹果支付一定的费用。

3.4游戏类:虚拟现实,硬件和虚拟消费盈利

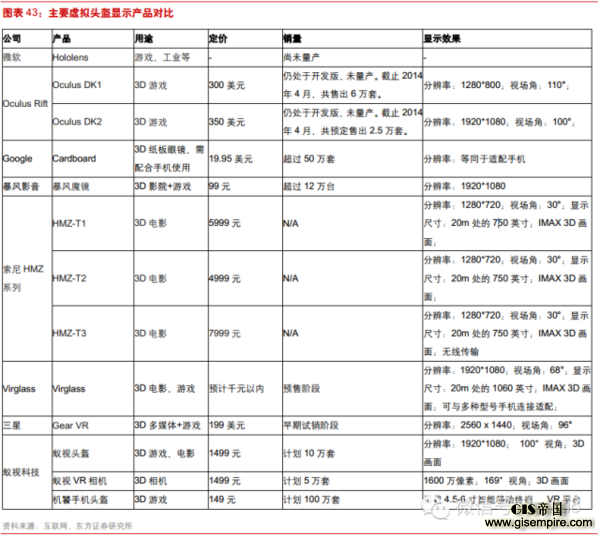

游戏类领域产品多为头戴式显示器,可以实现虚拟现实或增强现实功能。对比市场上主要的虚拟头盔显示产品,可以发现两个趋势:

1)技术先进的产品销量较好,例 如OculusRift,尽管产品本身仍存在一定的缺陷;

2)就是定价较亲民的产品销量高,例如暴风魔镜推出后仅四个月累计销售数量超过12万台,而定价 不到20美元的Cardboard销量更是超过50万套。

游戏类智能硬件售价一般较高,本身就具备盈利能力。在用户基础较大时,内容服务收费也提供利润来源。以Oculus为例,一方面,其自行开发的虚拟现实游戏 可以向用户收费,因为付费购买游戏或游戏内的装备是符合消费者已有的消费习惯。另一方面,Oculus也会在设备中发行第三方游戏,Oculus可以向第 三方游戏开放商收取在头盔设备上运行和操控的授权费。像游戏机大厂索尼和微软都会向游戏开发商收取授权费。

3.5车载类:硬件低价,数据变现

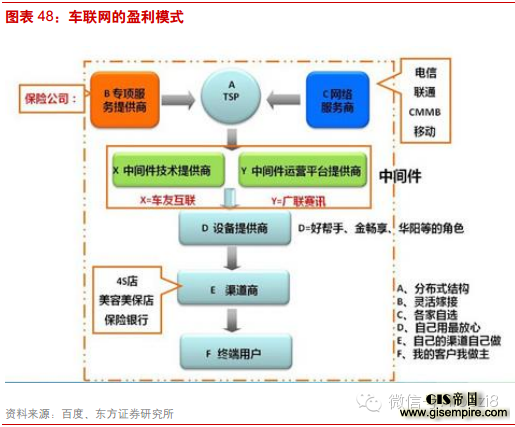

车联网借助装载在车辆上的传感设备(感知层),收集车辆和车内乘员的信息,通过网络共享(网络层),实现驾驶员、车、行人、车联网平台、城市网络的互联,从而实现智能、安全驾驶,以及享受技术和生活服务等(应用层)。

相对成熟的应用包括路况汇报、个性化收听系统等,腾讯也积极介入OBD市场,推出路宝盒子,用于监测汽车驾驶数据。

OBD(车载诊断系统)的商业模式主要有两个:精准营销和保险市场。

(1)精准营销:解决用户汽车后市场痛点,获取精准营销数据

用户痛点在于售后服务价格不透明。以往OBD获得的汽车诊断信息主要被4S店或维修厂商获得,现在通过后装以及部分前装市场提供的OBD抬头显示器,消费者 也可以获得汽车的数据,知道故障原因,避免被维修厂商漫天要价;发生故障时可以预警,避免重大事故。OBD硬件现在普遍盈利能力有限,主要通过OBD获得 的用户数据可以为广告商等提供更精准的营销服务,例如OBD可以记录用户经常到达的地点,提供该地点周围的生活类广告。

(2)保险市场:激励规范驾驶数据用作分级保险

羊毛出在狗身上,猪来买单的盈利模式。车联网产业链划分为5个角色:车厂、车主、网络运营商、技术提供商(软硬件)、内容提供商。这其中技术提供商可以通过 补贴用户来抢占汽车内的显示屏市场,从而抢占用户,再利用用户数据实现盈利。目前最受追捧的便是与保险合作,将用户驾驶行为习惯数据销售给保险公司,保险 公司根据数据设立分层级的保费机制,激励规范驾驶行为。因此,消费者获得的羊毛出在技术提供商身上,但由保险公司为其买单。

3.6智慧社区和工业追溯长期大趋势

智慧社区、智慧城市也是物联网的重要组成部分,在交通、安防等方面有很大用处,但建设过程复杂,需要打通各个监管和职能部门,对接统一平台。对于企业而言, 从局部切入是较好的尝试方式,例如安居宝从社区切入,提供云平台,可以实现云对讲、云监控、云停车、云报警、云物业服务,将智慧社区扩展,盈利模式可以通 过收取服务费和利用获得的数据进行精准营销。智慧交通也可以通过查处违章驾驶或收取停车费来实现盈利。

物联网在工业企业应用主要是进行质量溯源和产品追踪,包括汽车零部件追溯、乳品、食品追溯等。这也是沃尔玛等巨头前些年所力推并被市场广泛认知的物联网。硬 件企业可以通过提供RFID标签等产品获利,也可以通过提供自动化生产与信息化管理、追溯相连接的智能系统,来获得更高的利润,例如:通过扫描乳品包装上 的二维码,消费者就能知道乳品加工、包装的具体时间。

核心零部件需求:低功耗、微型化、连接性

不同的硬件满足用户的不同需求,因而也需要不同的核心元器件,物联网硬件对低功耗、微型化、数据采集、连接性等具有很高的要求,也因此催生了对上游MCU、SiP、FPC、蓝牙、MEMS、光声学、NFC等显著需求。

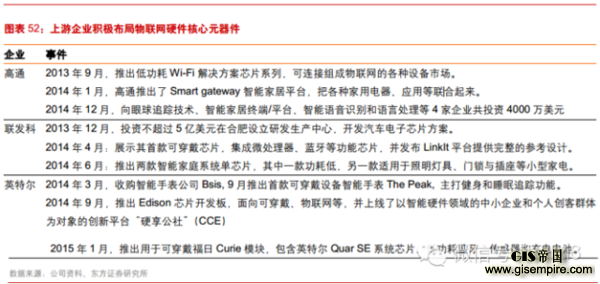

行业巨头的积极布局与投资处理器芯片、通讯模块、传感器等核心元器件。

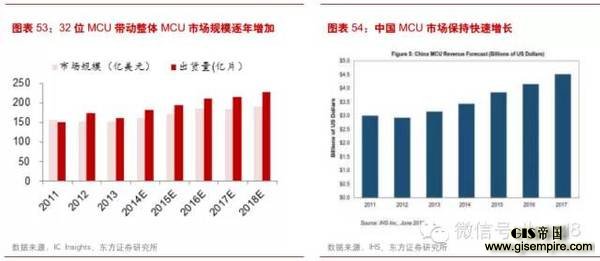

4.1低功耗需求促进MCU高速增长

物联网硬件对于功耗的要求常常高于计算能力,MCU凭借低功耗将在物联网处理器中占据主流。

虽 然PC相关行业需求下滑,但受益于汽车电子、智能电网、医疗电子等智能硬件的快速增长,32位MCU市场需求强劲。根据ICInsights的报告显示,从2013年至2018年,32位MCU销售量预计将以9.5%的年复合成长率成长,在2018年时达到110亿美元的市场规模。32位MCU的高速增长将拉动整体MCU市场的增速。根据ICInsights的最新调查报告,2014年的MCU销售预计将成长6%,达到161亿美元,创下历史新高记录;2018年市场规模将达到191亿美元,年复合增长率为4.4%。出货量预计也将带来更多利润,较去年成长12%,达到181亿套,到2018年达到 227亿套销量,年复合增长率为5.8%。

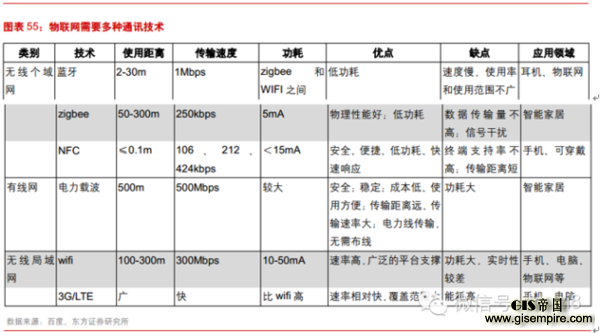

4.2物联网硬件需要多种通讯技术

物联网硬件种类多样,适用于蓝牙、电力载波、WiFi、NFC、3G/LTE等多种通讯方式。部分单个产品甚至兼容多种通讯方式。

根据ABI Research统计数据,2014年蓝牙出货量达28亿个,预测将以近14%的年均复合增速至2018年达到47亿个。

NFC应用领域很广,包括卡模拟、阅读器、点对点模式。随着苹果手表加入NFC功能以实现支付等功能。

电力载波技术运用于智能家居具有安全性高,连接稳定等优点,有望成为智能家居主流技术中的一种。

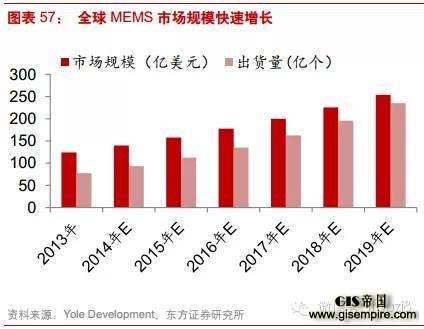

4.3数据采集需求拉动MEMS市场

物联网要求持续的数据采集,从环境温度、气压、湿度等到人体温度、血压等,因而需要相应的传感器把现实世界的模拟变量转变为虚拟世界的数字变量。

Yole Development预测自2013年至2018年MEMS市场规模将从124亿美元增至225亿美元,年复合增速高达12.7%,远高于半导体行业市 场增速。由于MEMS器件的单价会逐年下降,出货量的增长将更加迅速,预计到2018年出货量达235亿个,年复合增长率高达20.3%。

细分市场中,受益于消费电子和智能硬件发展,组合惯性传感器(3轴、6轴、9轴)将逐步取代分立传感器,Yole Development预测自2013年至2018年组合惯性传感器的规模将突破20亿美元,年复合增速高达43%。

此外,压力传感器将继续保持最大的MEMS市场规模,2013年至2018年规模将从20亿美元突破到30亿美元。

4.4微小化拉动SiP和FPC需求

SiP 封装将原本在电路板上的芯片集成为单一构装元件,有利于进一歩缩小系统板尺寸,而最终可能以模块形式出货,直接集成所有需要的功能。SiP和SoC(系统 级芯片)就像并行的两条线,不断推动着电子产品核心部件的多功能和微型化,每当SoC技术发展遇到瓶颈的时候,SiP就会迎来成长机会,如今半导体的摩尔 定律面临挑战,而创新设备越来越丰富,具备异质集成的SiP技术有望成为跨产业垂直及水平集成的重要技术。即使老功能不断被整合进SoC,也不断会有新功 能加进来——Wifi、蓝牙、FM、NFC、MCU、存储器、GPS、指纹识别等。

可穿戴设备中SiP可以直接取代智能终端的PCB板,相当于在IC载板上进行了PCBA,工序、设计大幅优化,也能实现微型化、多功能化等要求,特别适合可穿戴设备等新型装置。

根据Semico预测,预计SiP型晶片组的销售额将从2013年的163亿美元增长到2018年225亿美元,年复合增速为6.7%。

FPC配线密度高、重量轻、厚度薄,能够显著缩小硬件体积,需求将随物联网硬件高速增长。全球FPC产业将保持快速的发展势头,2015年产值将达到142.4 亿美元,2017年将达到157亿美元,年复合增长7.7%,在PCB五大类型中位列第一,且在PCB产值的比重由2013年的21%进一步上升到24%。

围绕物联网核心环节,把握投资主线

5.1物联网核心环节在于零部件、整机和运维服务

所 有类型电子产品的产业链都可以分为零部件、整机品牌、操作系统、网络服务、软件和内容及增值服务六个环节,不同产品产业链的强势环节有所不同。在PC初期 时代,苹果等整机厂商处于优势地位,IBM统一零部件标准,开放产业链,扶持起CPU巨头英特尔和操作系统巨头微软,两个公司长期占据PC产业链80%以 上的利润。

在功能手机产业链上,整机厂商和电信运营商分别掌控终端和网络,在产业链上下游延伸,获得产业链最高利润。在智能手机初期的硬件差异化时代,苹 果等整机品牌商更为强势,互联网公司也正通过微信等OTT服务直接面对最终用户,侵蚀运营商的行业地位。物联网时代即将到来,我们认为,核心元器件、整机 品牌、互联网公司及专业细分公司三个环节有望在产业链中处于优势地位。

转载请注明出处。GIS帝国网站报道中出现的商标及图像版权属于其合法持有人,只供传递信息之用,非商务用途。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们